แม้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยจะส่งสัญญาณปรับตัวสูงขึ้นตั้งแต่เมื่อ 2 ปีก่อน และเริ่มปรากฏชัดเจนในช่วงครึ่งหลังปี 2548 จะเป็นเรื่องที่คนซื้อบ้านรับรู้และทำใจไว้ล่วงหน้า แต่หลายคนคาดไม่ถึงว่าช่วงเวลาไม่กี่เดือนจากปลายปี 2548 ที่ผ่านมาถึงขณะนี้ อัตราดอกเบี้ยซื้อบ้านจะปรับสูงขึ้นหลายครั้ง และขยับเข้าใกล้ตัวเลข 2 หลักมากขึ้นเรื่อยๆ จนกล่าวได้ว่ายุคทองอัตราดอกเบี้ยต่ำผ่านพ้นไปแล้ว

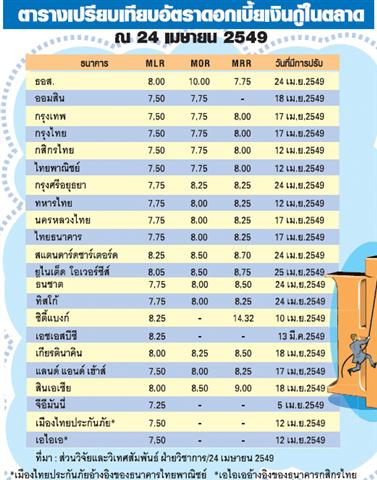

แม้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยจะส่งสัญญาณปรับตัวสูงขึ้นตั้งแต่เมื่อ 2 ปีก่อน และเริ่มปรากฏชัดเจนในช่วงครึ่งหลังปี 2548 จะเป็นเรื่องที่คนซื้อบ้านรับรู้และทำใจไว้ล่วงหน้า แต่หลายคนคาดไม่ถึงว่าช่วงเวลาไม่กี่เดือนจากปลายปี 2548 ที่ผ่านมาถึงขณะนี้ อัตราดอกเบี้ยซื้อบ้านจะปรับสูงขึ้นหลายครั้ง และขยับเข้าใกล้ตัวเลข 2 หลักมากขึ้นเรื่อยๆ จนกล่าวได้ว่ายุคทองอัตราดอกเบี้ยต่ำผ่านพ้นไปแล้วเนื่องจากข้อมูลทางวิชาการระบุชัดเจนว่า อัตราดอกเบี้ยที่ปรับเพิ่มขึ้นทุกๆ 1% จะทำให้กำลังซื้อในการจับจ่ายใช้สอยของผู้บริโภคลดลงประมาณ 5.5% เพราะอัตราดอกเบี้ยเป็นปัจจัยที่มีผลกระทบต่อกำลังซื้อมากที่สุด การประกาศปรับอัตราดอกเบี้ยสินเชื่อบ้านครั้งใหม่ของธนาคารอาคารสงเคราะห์ (ธอส.) เมื่อวันที่ 26 เมษายน 2549 ที่ผ่านมา น่าจะช่วยตอกย้ำให้ผู้บริโภคที่กำลังคิดจะซื้อบ้านตระหนักว่า หากคิดจะซื้อบ้านก็จะต้องเตรียมรับมือภาวะอัตราดอกเบี้ยที่จะปรับสูงขึ้นอีกในอนาคตอันใกล้ให้ได้ ขณะที่ผู้ที่อยู่ระหว่างผ่อนส่งค่างวดบ้านก็จะต้องหาทางลดรายจ่ายเพื่อป้องกันความเสี่ยงที่อาจจะมีภาระในการผ่อนค่างวดบ้านเพิ่มขึ้น สถานการณ์ที่อัตราดอกเบี้ยในตลาดปรับตัวสูงขึ้นอย่างต่อเนื่องอย่างเวลานี้ ไม่ใช่เรื่องง่ายที่สถาบันการเงินแห่งใดแห่งหนึ่งจะตรึงอัตราดอกเบี้ยที่ปล่อยให้กับลูกค้า ขนาด ธอส.ซึ่งเป็นสถาบันการเงินของรัฐ และมีวัตถุประสงค์ชัดเจนที่จะสนับสนุนให้คนไทยทุกคนมีบ้านก็ยังไม่กล้าฝืนกลไกตลาด แม้จะพยายามตรึงอัตราดอกเบี้ยเพื่อแบ่งเบาภาระของผู้บริโภคมาระยะหนึ่ง แต่สุดท้ายก็อั้นไม่ไหว ทำให้ต้องปรับอัตราดอกเบี้ยเงินกู้อัตราใหม่ โดยอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (MLR) จากเดิม 7.00% เป็น 8.00% ส่วนอัตราดอกเบี้ยลอยตัวที่จะใช้เป็นฐานอ้างอิงอัตราดอกเบี้ยลูกค้ารายย่อยชั้นดี (MRR) ยังคงอัตราเดิม 7.75% และอัตราดอกเบี้ยเบิกเกินบัญชี (MOR) ยังคงใช้อัตราเดิม 10.00% ส่วนอัตราดอกเบี้ยลอยตัวสำหรับบุคคลทั่วไปอิง MRR (7.75%) อัตราดอกเบี้ยลอยตัวพิเศษ สำหรับลูกค้ากู้ซื้อ ปลูกสร้าง ต่อเติม ซ่อมแซม และไถ่ถอนจำนองจากสถาบันการเงินอื่น ปีที่ 1 MRR-1.50% ปีที่ 2 MRR-1.25% ปีที่ 3 MRR-1.00% ปีที่ 4 จนถึงตลอดอายุของสัญญา MRR (7.75%) ขณะที่อัตราดอกเบี้ยเงินกู้คงที่ 5 ปี ปีที่ 1 เดิม 5.50% ปรับเป็น 6.50% ปีที่ 2 เดิม 6.00% เป็น 6.75% ปีที่ 3 เดิม 6.50% เป็น 7.00% ปีที่ 4 เดิม 7.00% เป็น 7.25% ส่วนปีที่ 5 ยังใช้อัตราเดิมที่ 7.50% และอัตราดอกเบี้ยคงที่ 10 ปี ปีที่ 1 เดิม 5.50% ปรับเป็น 6.50% ปีที่ 2 เดิม 6.50% เป็น 6.75% ปีที่ 3 เดิม 7.25% เป็น 7.00% ปีที่ 4 ไม่เปลี่ยนแปลงยังคง 7.25% ปีที่ 5 จนถึงปีที่ 10 เดิม 7.25% เป็น 7.50% ซึ่งอัตราดอกเบี้ยทั้ง 2 ประเภทดังกล่าว เมื่อครบกำหนดระยะเวลาให้ใช้อัตราดอกเบี้ยลอยตัวสำหรับลูกค้ารายย่อยชั้นดี MRR อย่างไรก็ตาม ในส่วนของลูกค้าที่กู้ไม่เกิน 1 ล้านบาท สามารถเลือกใช้อัตราดอกเบี้ยประเภทลอยตัวพิเศษ หรือเลือกใช้อัตราดอกเบี้ยคงที่ตลอด 3 ปีที่ 6.25% และปีที่ 4 จนถึงตลอดอายุของสัญญาใช้อัตราดอกเบี้ยลอยตัว MRR-0.50% ได้ สำหรับสถาบันการเงินอื่นนั้นได้ทยอยปรับขึ้นอัตราดอกเบี้ยที่จะปล่อยให้กับผู้กู้รายย่อยที่กู้ซื้อบ้านเป็นระยะๆ ในช่วงก่อนหน้านี้แล้ว อาทิ (ดูตาราง) ภายใต้สถานการณ์ดังกล่าวคนซื้อบ้านคงต้องคำนวณรายจ่ายค่างวดบ้านล่วงหน้า เพราะอย่าลืมว่าอัตราดอกเบี้ยยิ่งปรับเพิ่มขึ้นย่อมหมายถึงภาระที่มีมากขึ้นด้วย อย่างเช่นยื่นขอวงเงินสินเชื่อจากสถาบันการเงิน 1 ล้านบาท ระยะเวลาผ่อนชำระ 20 ปี หากในช่วงที่ทำสัญญากู้ใช้อัตราดอกเบี้ย MLR และขณะนี้อัตราดอกเบี้ย MLR อยู่ที่ 7% ลูกค้าจะมีภาระผ่อนค่างวดบ้านเดือนละ 7,752 บาท แต่เมื่ออัตราดอกเบี้ย MLR ปรับเพิ่มขึ้นจาก 7% เป็น 8% จะต้องผ่อนค่างวดสูงขึ้นเป็น 8,364 บาทต่อเดือน หรือมีภาระเพิ่มขึ้นอีกเดือนละ 612 บาท ในทำนองเดียวกัน กรณีลูกค้ากู้ 2 ล้านบาท ระยะเวลาผ่อนชำระ 20 ปี อัตราดอกเบี้ย 7% จะมีภาระผ่อนค่างวดต่อเดือน 15,505 บาท แต่เมื่ออัตราดอกเบี้ยปรับเพิ่มขึ้นเป็น 8% ค่างวดที่ต้องผ่อนชำระจะอยู่ที่ 16,728 บาท หรือเพิ่มขึ้นเดือนละ 1,223 บาท กรณีกู้ 3 ล้านบาท ระยะเวลาผ่อนชำระ 20 ปี อัตราดอกเบี้ย 7% ค่างวดต่อเดือนอยู่ที่ 23,528 บาท เมื่ออัตราดอกเบี้ยปรับเพิ่มขึ้นเป็น 8% ค่างวดที่ผ่อนชำระจะสูงขึ้นเป็น 25,093 บาท หรือมีภาระเพิ่มขึ้นเดือนละ 1,565 บาท ชี้ให้เห็นว่ายิ่งวงเงินกู้สูง เมื่ออัตราดอกเบี้ยปรับตัวสูงขึ้นก็ยิ่งต้องรับภาระค่าใช้จ่ายเพิ่มมากขึ้น การซื้อบ้านที่ไม่สร้างภาระเกินจำเป็น ซื้อบ้านในราคาที่เมื่อคำนวณค่างวดผ่อนชำระแล้วมั่นใจว่าสามารถรับได้ หรือซื้อบ้านในขนาดที่เล็กลง และราคาที่ต่ำกว่าความสามารถในการผ่อนชำระจริง จึงน่าจะเป็นทางเลือกอีกทางหนึ่งที่ช่วยป้องกันความเสี่ยงที่จะเกิดขึ้นในอนาคตได้เป็นอย่างดี ยุคดอกเบี้ยขาขึ้น ไม่ใช่เฉพาะผู้ประกอบการเท่านั้นที่ทำตลาดยากขึ้น คนซื้อบ้านก็ตกที่นั่งลำบากไม่แพ้กัน |